Para encontrar un sendero virtuoso hacia la normalización de la economía, Argentina debe establecer un esquema macro viable y estable. En esa dirección, este trabajo estudia y propone una regulación prudente de la cuenta capital-financiera. No es ni con “cepos cambiarios” severos, ni con una liberalización irrestricta basada en hipótesis erróneas sobre un funcionamiento ideal de los mercados. Se trata de una regulación que tiene en cuenta las características imperfectas de los mercados internacionales, los caminos que han tomado otros países con mayor éxito y un aprendizaje sobre los errores históricos de la administración argentina.

Un documento escrito por Fundar y Suramericana Visión.

Argentina no ha logrado establecer una forma consistente y estable de insertarse en los mercados financieros internacionales. Dentro de una comparación internacional, ha exhibido un patrón de políticas excesivamente volátil.

En este trabajo, primero, se revisan las distintas herramientas que los países utilizan para regular los flujos de entrada y salida de capitales. Luego estas se contextualizan en los regímenes monetarios y cambiarios internacionales, en especial los elegidos por los países avanzados y las instituciones y organismos internacionales.

Asimismo, se revisa la experiencia de regulaciones de la cuenta capital-financiera en la Argentina desde la salida de la convertibilidad. Para ello, también se realiza una comparación con las regulaciones aplicadas por una amplia muestra de países y su vínculo con ciertas características estructurales de estas economías.

Finalmente, se proponen una serie de recomendaciones de política en torno a la configuración que debería tener la regulación de los flujos de capitales. Estas recomendaciones se encuentran también disponibles en el Policy brief que acompaña este trabajo.

Instrumentos y políticas de regulación de los flujos de capitales

Una taxonomía de las formas de regulación

En una caracterización general de los diferentes tipos de regulaciones, se distingue entre:

- Las que regulan la actividad financiera transfronteriza (cross-border) al utilizar el criterio de residencia, es decir, operaciones en las que se relacionan residentes y no residentes.

- Aquellas que se relacionan con el tipo de operación, pero no discriminan la residencia de sus originantes. Bajo esta categoría se pueden incluir todo tipo de transacciones que involucren el uso de moneda extranjera como forma de pago.

Tipo de Flujo | Instrumento | Descripción |

Flujos de entrada | Obligatoriedad de liquidación | Requerimiento de liquidar ciertos flujos al banco central, evitando arbitraje y canalizando oferta al mercado formal. |

| Encajes | Porcentaje de ingresos de capital inmovilizado temporalmente en cuenta doméstica sin remuneración. |

| Inmovilización temporal | Inmovilización de activos a corto plazo para generar costos de transacción y desestimular especulación. |

| Impuestos | Gravamen a transacciones específicas o su retorno, generando ingresos fiscales y desincentivando operaciones especulativas. |

| Límites al uso (cupo o prohibición) | Restricciones a la compra de activos o actividades post-ingreso, como limitaciones en sectores estratégicos. |

Flujos de salida | Requisitos de aprobación previa y límites de acceso | Restricción en la compra de divisas hasta ciertos montos o con aprobación previa del banco central. |

| Acceso posdatado | Establecimiento de acceso diferido a operaciones de pagos, similar a los encajes. |

| Impuestos | Gravamen que encarece las decisiones de salida de capitales. |

Las políticas de regulación macroprudenciales

La regulación no es la única herramienta que incide sobre los flujos de capitales, ya que la magnitud y asignación de estos se interconectan con otras políticas. A esto se suma la política macroprudencial.

Este es otro conjunto de políticas que buscan incidir sobre el comportamiento de los agentes económicos y el funcionamiento de los sistemas financieros. Su objetivo es evitar el quiebre de la cadena de pagos de una parte o de la totalidad del sistema financiero. Esto es lo que usualmente se denomina “problemas de hojas de balance”.

Se trata entonces de lograr dos objetivos simultáneos y relacionados entre sí: minimizar el impacto que el cambio en las condiciones financieras externas puede generar en la economía doméstica y, al mismo tiempo, proporcionar un marco de políticas que permita fomentar el crecimiento económico con generación de empleo.

La teoría y la práctica de las regulaciones a los flujos de capitales: las posiciones de la academia y de los organismos internacionales

En los últimos 50 años, el debate sobre la regulación de los flujos de capitales ha evolucionado significativamente. Los organismos financieros internacionales han seguido la misma trayectoria.

La cuestión de la gestión de las salidas de capitales merece atención por su papel en el contexto de los programas del Fondo Monetario Internacional (FMI) para Argentina. En el caso de aquel de 2018, existe un amplio consenso de que su financiamiento se ha utilizado para financiar la fuga de capitales. En tales circunstancias, el punto no es tanto si el FMI debería aceptar y legitimar los controles de salida solicitados por un país miembro, sino por qué no requiere estos controles cuando la alternativa es una financiación generalizada de la fuga. De hecho, esto parece comprometer los objetivos económicos del programa.

Es crucial que los países miembros del FMI apliquen políticas que tengan en cuenta factores para controlar los riesgos macroeconómicos o reducir la desigualdad. En un mundo en el que se cuestiona cada vez más la “eficiencia del mercado” como única proveedora del bienestar individual, resulta contraproducente intentar imponer este tipo de ópticas unidimensionales.

Evolución reciente de la regulación a los flujos de capitales en la Argentina

Desde la década de 1970 han existido en la Argentina al menos tres episodios de desregulación de los controles de capitales. Combinada con un proceso de endeudamiento externo y apreciación del tipo de cambio real, estas han generado o contribuido a la insostenibilidad macroeconómica.

Se encuentra primero el que transcurre entre 1976 y 1982, liderado por el gobierno de facto —autodenominado Proceso de Reorganización Nacional—. Este concluye con la crisis financiera y externa iniciada en 1980. Luego se encuentra aquel episodio que inicia en 1991 con la convertibilidad y acaba en 2001 con una nueva crisis financiera y externa. Finalmente se observa el de menor duración, que comienza a fines de 2015 y termina en 2018 con la reversión del flujo de financiamiento externo y el subsecuente programa Stand-By con el FMI.

Las reversiones de los flujos de capitales generaron severos problemas en términos de actividad económica, pobreza y distribución del ingreso. Estos dejaron de estar asociados sólo al ciclo económico y se extendieron a períodos continuados. Así, la insostenibilidad del endeudamiento y la reestructuración de las obligaciones financieras con agentes externos llevaron a décadas completas de estancamiento.

En otros casos, las regulaciones a los flujos de capitales en el país no se relacionaron con la necesidad de evitar la exposición a la volatilidad de los ciclos financieros internacionales. Buscaron suplir, más bien, las inconsistencias en los esquemas cambiarios, fiscales y monetarios prevalecientes en dichos períodos. El uso extensivo de estos controles conocidos como “cepos cambiarios” ha llevado al surgimiento de amplias brechas cambiarias. De este modo, se han generado distorsiones en las decisiones de los agentes económicos y reducido los incentivos para exportar y atraer inversiones de largo plazo. La consecuencia fue una desaceleración en la expansión de la capacidad productiva, en detrimento del crecimiento económico del país.

Regulaciones de flujos de capitales en comparación internacional

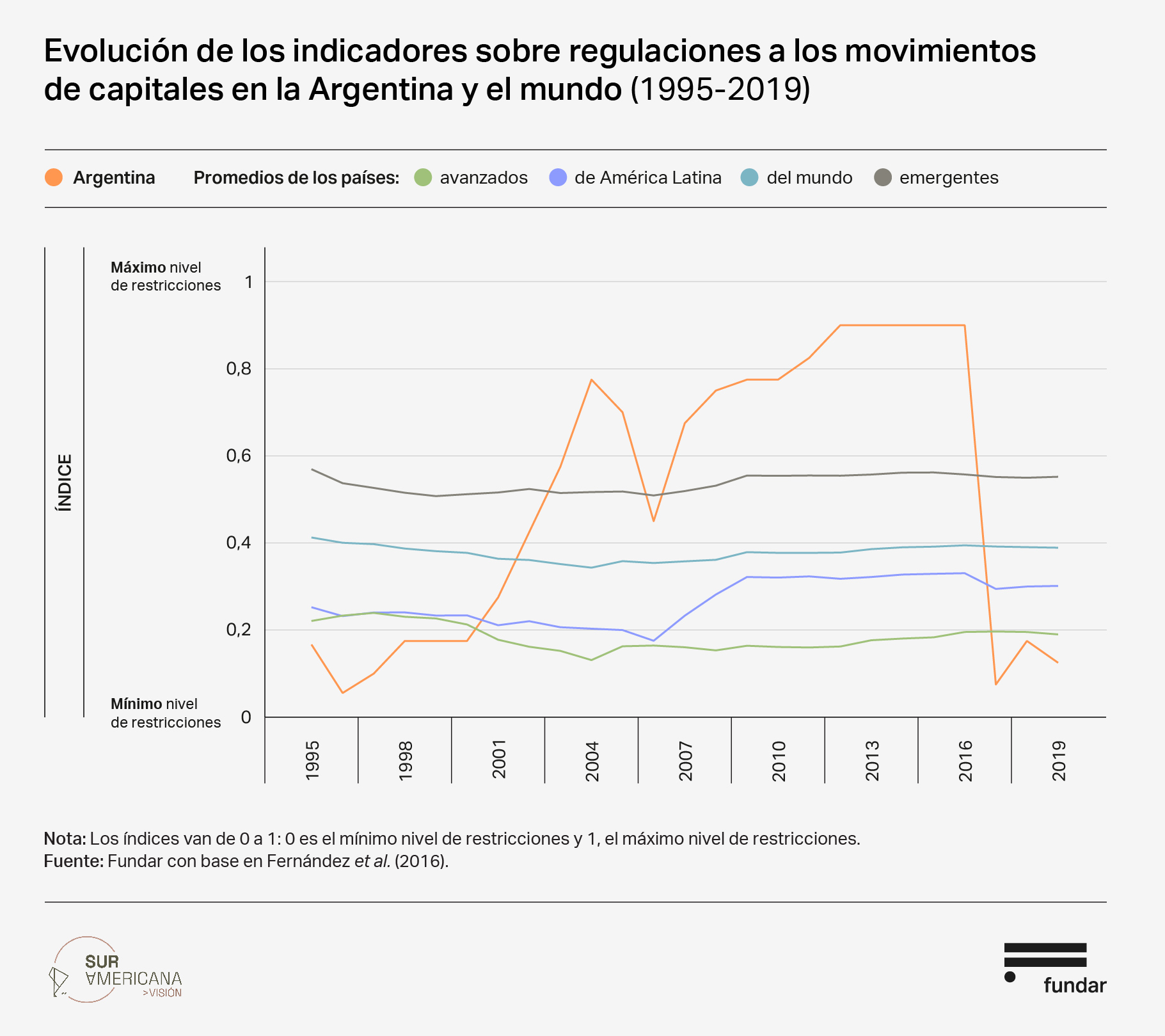

Los vaivenes de la Argentina en términos de regulación de los flujos de capitales se ven reflejados en los principales “indicadores sintéticos” sobre regulaciones a los movimientos de capitales. Asimismo, la comparación internacional de estos indicadores evidencia que nuestro país ha sido uno de los más volátiles del mundo en cuanto a la regulación de los movimientos de capitales.

En el gráfico siguiente se distinguen con claridad los períodos de apertura plena de otros de restricciones estrictas al flujo de capitales. Durante los períodos de desregulación, la Argentina excede los niveles promedio de liberalización financiera del mundo —tanto de países avanzados como no avanzados—. En las etapas de mayor regulación, supera los niveles promedio de controles

Economías con características diferentes regulan con distinto grado los movimientos de capitales. Es útil encontrar patrones y tendencias que permitan comparar la regulación en la Argentina con la de países similares. La elección del set de características a considerar no es trivial. Estas deben ser factores estructurales de las economías que se espera que influyan en el nivel de controles de capitales. Por el contrario, no deben ser medidas asociadas a la política fiscal, monetaria o cambiaria, ya que estas se hallan intrínsecamente vinculadas con la elección de regular o no los movimientos de capitales. En otras palabras, el marco regulatorio de los movimientos de capitales impone restricciones sobre el resto del esquema macroeconómico, y viceversa.

Con este objetivo, se utilizó información de 99 economías entre 1995 y 2019 para estimar la relación entre el nivel de regulaciones y un conjunto de características estructurales, detalladas en el documento.

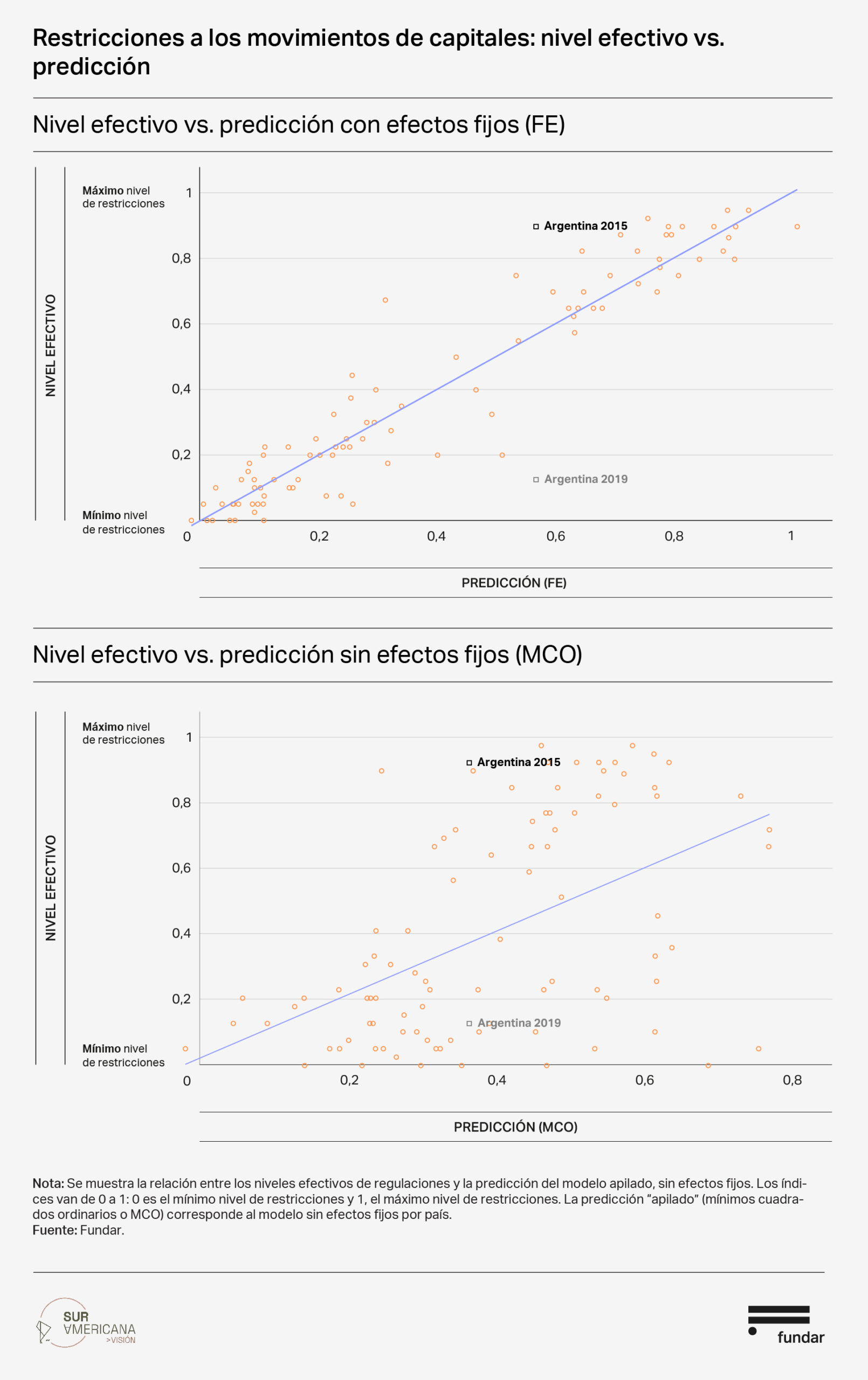

Para evaluar el desempeño de las estimaciones, se puede comparar la predicción con los niveles efectivos para cada país del mundo. Esto se muestra en el gráfico siguiente para el modelo de efectos fijos (primer panel) y el modelo apilado (segundo panel). Como se observa, el primero predice bastante bien la medida en que los países regulan los movimientos de capitales, mientras que la performance del segundo modelo es más pobre. En otras palabras, las economías del mundo no se alejan demasiado de los niveles de regulaciones aproximados por el modelo de efectos fijos.

Por sus características estructurales, la estimación para la Argentina es similar al promedio de los países no avanzados al considerar el modelo de efectos fijos. Sin embargo, cuando se reconoce el modelo apilado, se aproxima al promedio mundial (véase el gráfico anterior). Es decir, las predicciones de los modelos son similares, aunque el que controla por efectos individuales de los países lo hace con un nivel relativamente mayor. Una interpretación podría ser que existen otros factores estructurales, además de los que se incluyen en el modelo, que predicen un mayor nivel de controles de capitales para la Argentina. No obstante, esto también podría indicar simplemente que, durante el período analizado, la Argentina ha tenido niveles de controles promedio elevados.

En resumen, de este análisis surge nuevamente que la regulación en la Argentina no solo es muy volátil, sino que también sus fluctuaciones son en particular intensas. Ha combinado en lapsos relativamente cortos episodios de fuerte desregulación y otros de mayor control, siempre con mayor nivel, respectivamente, que los países avanzados (más desregulados) y los no avanzados (regulados), y también con más profundidad que los estándares predichos en función de sus características estructurales.

Recomendaciones para una regulación de los flujos de capitales en la Argentina

Nuestro país se ha movido entre posiciones extremas de apertura a los movimientos internacionales de capitales. Es necesario converger hacia un esquema sin cepos cambiarios ni liberalización irrestricta. Debe fomentar el ingreso de capitales para inversiones de mediano y largo plazo y desalentar los flujos especulativos de corto plazo. En este sentido, las regulaciones de carácter prudencial, con un esquema no de transición sino permanente, contribuirían a la estabilidad económica.

El esquema que se propone aquí para la transición hacia el régimen permanente funciona como un conjunto de “válvulas”. Con estas se busca graduar los flujos de liquidez en el caso de eventos disruptivos en el mercado de cambios. No obstante, el objetivo es que no afecten la actividad habitual en tiempos de estabilidad.

Establecer condiciones macroeconómicas para el fortalecimiento de la moneda y del mercado de capitales doméstico

El fortalecimiento de la moneda y del mercado de capitales doméstico es un paso fundamental para avanzar en una mayor integración a los flujos de capitales sin caer en crisis recurrentes de balanza de pagos. Dentro de las condiciones para una estabilización se encuentra un ordenamiento fiscal, en un marco de crecimiento, que reduzca la dependencia del financiamiento monetario y de los capitales externos de corto plazo.

Convergencia: ni cepo ni liberalización, hacia una regulación prudencial y permanente de los flujos de capitales

La regulación debe prevenir la ocurrencia de eventos disruptivos sobre el mercado de cambios y buscar establecer límites que, aunque no resulten restrictivos en condiciones normales, sirvan como contención ante dichos eventos.

- Las principales herramientas para una regulación son los encajes o impuestos que discriminan por el plazo del flujo de capitales (encajes desde 30% para menores a 30 días hasta 0% para mayores al año).

- Dada la concentración de la oferta exportable en pocos actores, se propone mantener la obligatoriedad de liquidación de los ingresos por exportaciones, aunque con plazos y montos que no afecten la normal operatoria de negocios (de 90 a 180 días para operaciones que superen los USD 75 MM).

- Adicionalmente, se propone el establecimiento de requisitos de conformidad previa con un límite elevado (convergiendo a valores por encima de USD 3.000.000 mensuales, pero comenzando con valores más bajos), que permitan el acceso al mercado de cambios pero al mismo tiempo establezcan una protección ante situaciones de riesgo cambiario.

- Por último, se debería evitar la acumulación de riesgos sistémicos para lo cual la regulación macroprudencial, como las normas y reglas sobre el financiamiento público (incluso provincial y municipal) en moneda extranjera y legislación extranjera, es fundamental.

Fortalecer las instituciones ocupadas del diseño, monitoreo, control y cumplimiento de las regulaciones

No existe una receta única para la forma en la que deben calibrarse estos instrumentos. Es importante contar con instituciones eficaces capaces de elaborar, implementar y monitorear las regulaciones. El espacio de las políticas domésticas no debe verse limitado por acuerdos bilaterales o multilaterales que liberalizan el comercio y requieren la liberalización de los flujos de capitales. Para ello hay que mejorar la oportunidad de aplicación de las penalidades por incumplimiento, por ejemplo mediante multas administrativas. Esto puede incrementar la percepción de riesgo asociada a los desvíos de las normas, y así reforzar las capacidades de los reguladores del mercado.