A medio siglo de la sanción de la Ley 19.640 para promocionar el poblamiento y la actividad económica en el territorio nacional de Tierra del Fuego, Antártida e Islas del Atlántico Sur es necesario hacer un balance y analizar los logros y limitaciones de la política industrial asociada al Régimen —el llamado “subrégimen industrial”, cuyas características fueron establecidas con posterioridad a la ley de 1972— para evaluar sus posibilidades de mejora. Este documento abre la serie Hacia una transformación productiva posible en Tierra del Fuego con un diagnóstico del subrégimen industrial. Se organiza en función del análisis de su marco legal y su esquema de incentivos, la estructura económica y productiva a que dio lugar y el costo fiscal que genera para el Estado nacional.

El Régimen de Tierra del Fuego, una introducción

El llamado “Régimen” de Tierra del Fuego fue establecido por la Ley 19.640 en 1972. Dicha ley, junto con una voluminosa normativa complementaria, estableció un régimen especial de beneficios fiscales y aduaneros para el territorio con el objetivo de fomentar el aumento de la población y el empleo en una región distante y aislada del resto del país, pero de gran importancia estratégica.

La Ley establecía, por un lado, un conjunto de beneficios destinado a disminuir el costo de vida en dicho territorio; y, por otro, un subconjunto de incentivos económicos asociado al denominado “subrégimen industrial”, que regula aún hoy la entrada al territorio continental de productos fabricados en la provincia.

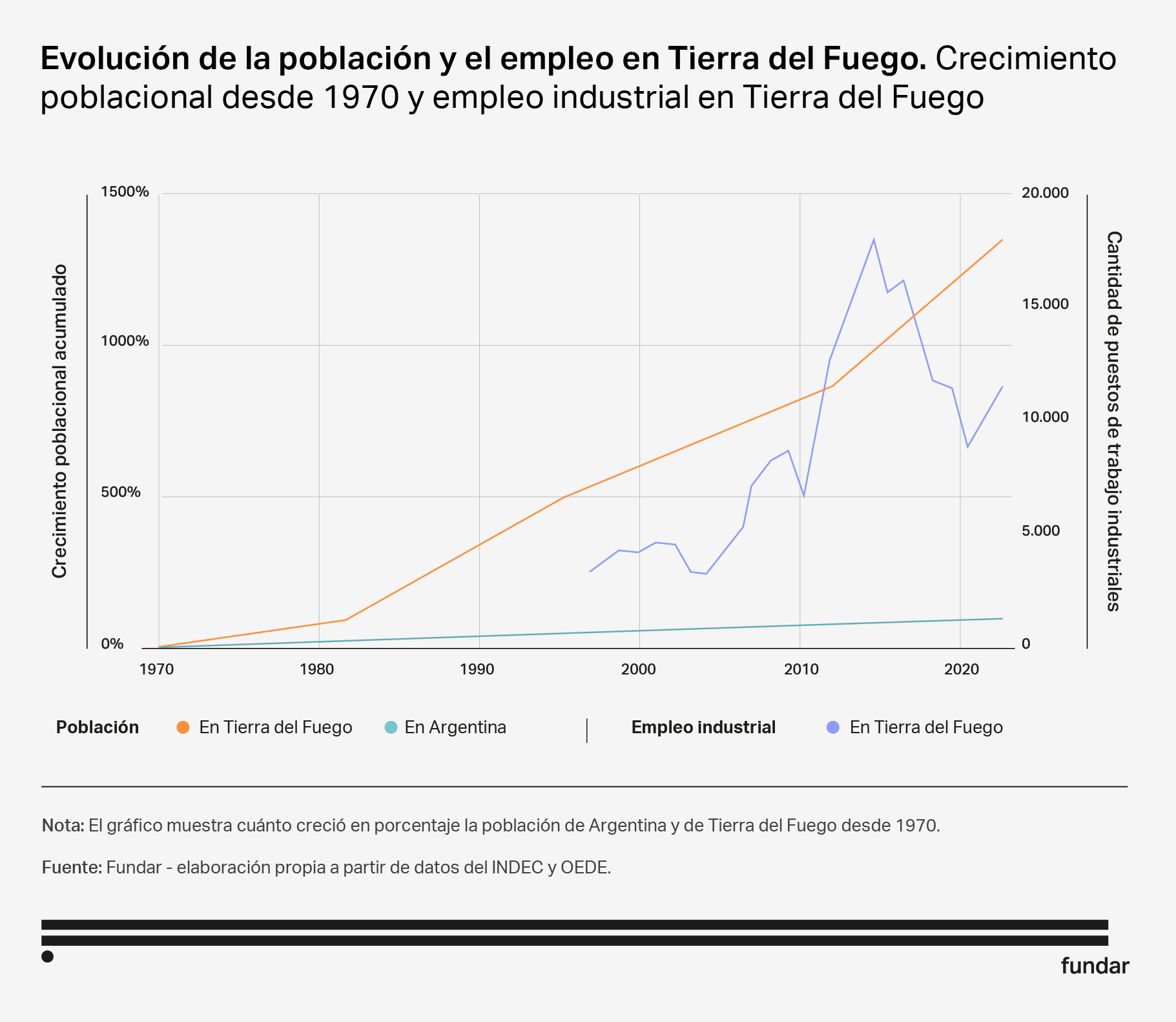

A 50 años de su sanción, el objetivo principal de la ley se ha cumplido con creces: la isla se pobló de manera acelerada hasta alcanzar, en 2022, los 190.000 habitantes. El subrégimen fomentó la radicación de nuevos establecimientos productivos y, con ellos, la expansión del empleo privado. Y, si bien para las personas que viven y trabajan en Tierra del Fuego y para las firmas allí radicadas, la cancha sigue estando inclinada por los múltiples desafíos que la geografía impone, cincuenta años más tarde puede decirse que el Régimen logró en buena medida nivelarla.

Un diagnóstico del subrégimen industrial en tres puntos

El análisis de los efectos del subrégimen sobre el nivel de población, el empleo, la estructura productiva y la recaudación fiscal provincial muestra la importancia de este esquema de incentivos para la economía y la sociedad fueguinas, pero también los desafíos de su continuidad.

Un aspecto central y poco presente en el debate público es que, en su configuración actual, el subrégimen industrial no promueve la agregación de valor en Tierra del Fuego, ya que ata los incentivos fiscales y aduaneros a la facturación total de las empresas promocionadas y no al valor agregado que estas generan.

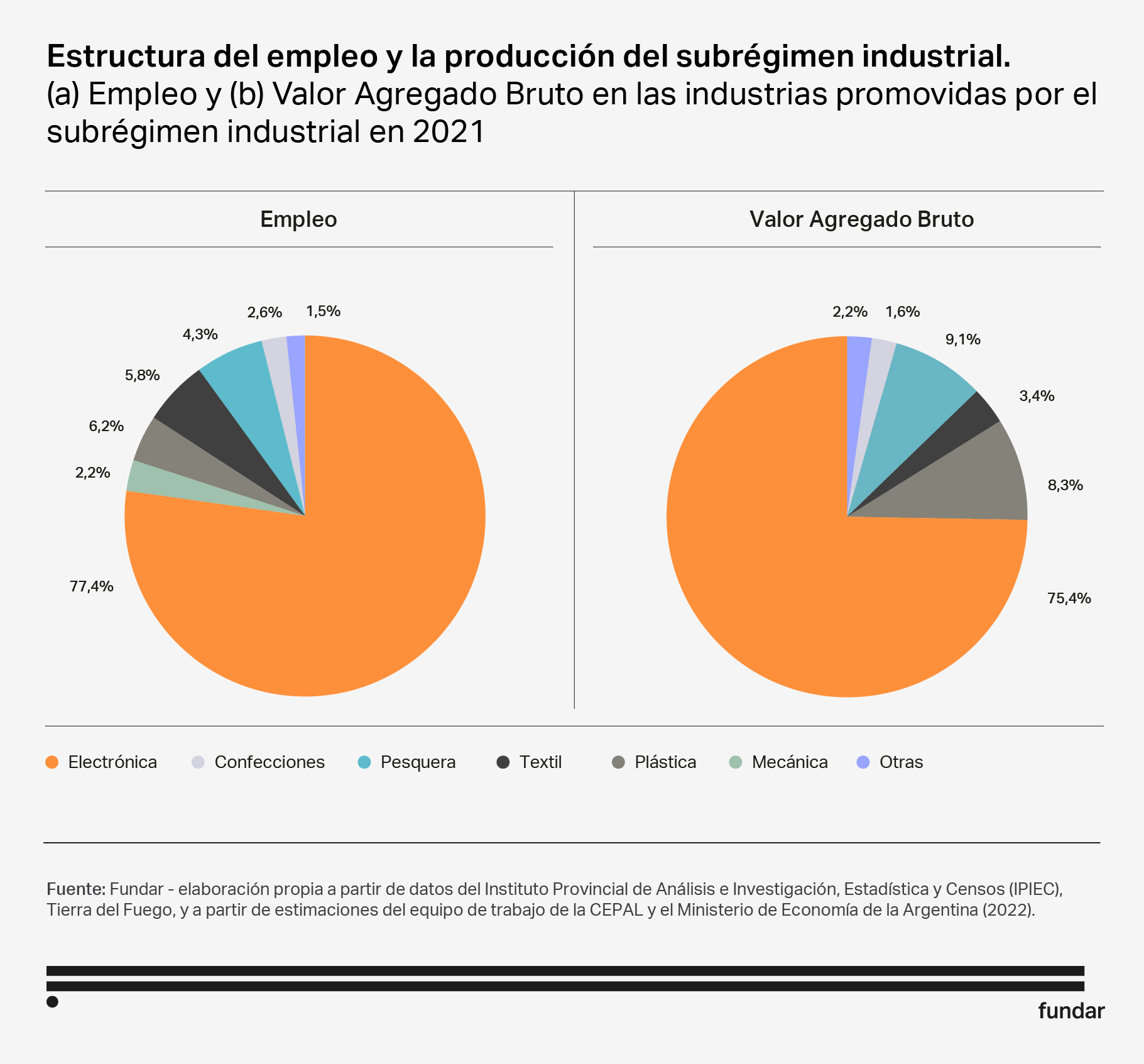

Por otro lado, una característica que ha ido adquiriendo el subrégimen es la concentración, especialmente en las últimas dos décadas, en la industria electrónica —el mayor empleador, con unos 8500 puestos de trabajo, y el 75% del VAB del conjunto de sectores promocionados—. A esto se suma la dependencia de los insumos importados que tiene la electrónica radicada en la isla y su orientación casi exclusiva al mercado interno.

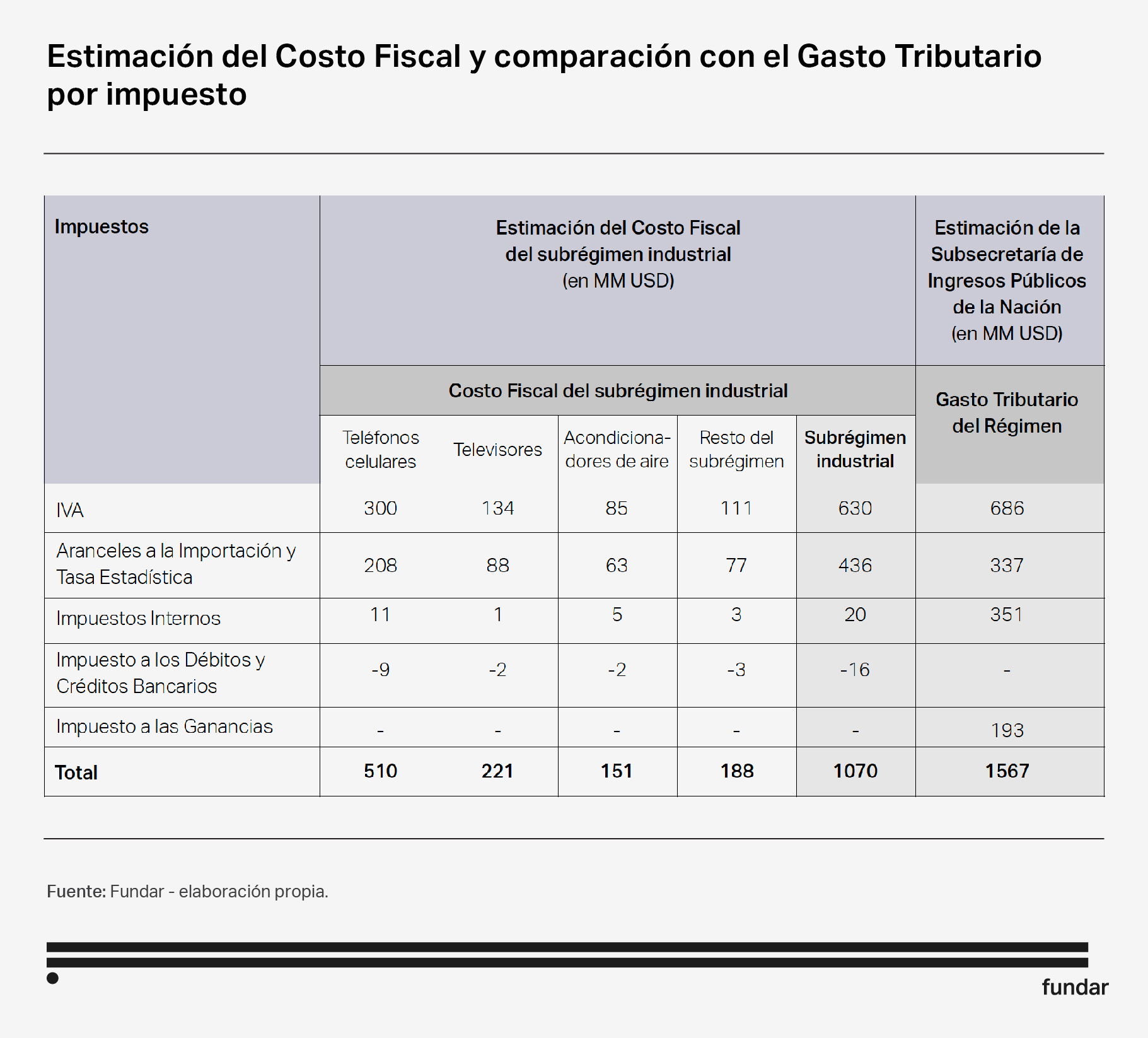

Finalmente, uno de los aspectos en los que se centra la discusión pública es cuánto deja de recaudar el Estado al otorgar los beneficios fiscales del subrégimen industrial. Actualmente la estimación oficial de esta cifra es de USD 1567 millones por año para todo el Régimen y corresponde al monto de ingresos que el fisco deja de percibir al otorgar este tratamiento impositivo. Sin embargo, este cálculo no contempla cómo este se vería modificado ante potenciales alteraciones en el paquete de incentivos fiscales y el posible cambio de comportamiento de los principales agentes económicos involucrados en el caso de modificarlos. Proponemos entonces calcular el costo fiscal simulando cómo sería la recaudación en un escenario contrafáctico sin el subrégimen. Obtenemos una estimación de USD 1070 millones para el subrégimen industrial (0,22% del PBI), considerablemente por debajo de las cuantificaciones convencionales, pero aún así de una magnitud significativa.

A continuación profundizamos sobre las tres dimensiones recién presentadas para avanzar sobre un diagnóstico del Régimen que permita pensar una reformulación del subrégimen industrial y un sendero de transformación productiva.

Marco legal y esquema de incentivos del Régimen de Tierra del Fuego

El principal estímulo que reciben las empresas bajo el subrégimen industrial es el crédito fiscal por el IVA por cada venta en el resto del país. Como la venta en el continente no está exenta de IVA, este impuesto debe ser discriminado y cobrado en la factura de forma tal que la empresa compradora lo pueda descontar en su propia declaración impositiva. Luego, el productor manufacturero de la isla, en vez de pagar el débito fiscal correspondiente al IVA de dicha venta, computa un crédito equivalente a dicho débito, el “crédito IVA”.

El segundo estímulo más importante que reciben los fabricantes fueguinos es la exención arancelaria y de IVA a la importación de insumos. La magnitud de esta exención dependerá de la composición de los insumos que requiera la producción de cada producto —llegando a representar cerca de 80% del mismo en algunos casos—. La exención de aranceles a los insumos genera una mayor “protección arancelaria efectiva” cuanto mayor es la fracción importada.

Estos dos estímulos determinan un aspecto central del esquema de incentivos del subrégimen, así como de la magnitud de su costo fiscal: el beneficio que obtienen las empresas es independiente de la fracción de insumos que importan; en otras palabras, se cobra en proporción a las ventas y no al valor agregado. Implícitamente, este beneficio fiscal fomenta la importación de insumos cuando estos son más baratos que su costo de producción local —es decir, en la mayoría de los casos—, desincentivando que estos se fabriquen in situ, y por ende desalentando la agregación de valor en la isla.

A la vez, dado que estos beneficios son equivalentes a los que se podrían obtener generalmente por cualquier exportación desde Argentina (ver en el documento adjunto), los estímulos establecen un beneficio diferencial para Tierra del Fuego en relación con la producción en continente sólo para las ventas al mercado interno, pero no para las ventas externas. Este aspecto es fundamental para entender la fuerte orientación hacia el mercado interno de la producción realizada en el marco del subrégimen. Bajo este marco, las empresas radicadas en Tierra del Fuego desarrollan estrategias corporativas orientadas a la electrónica de consumo masivo en el mercado interno protegido en lugar de buscar nichos de especialización donde puedan adquirir una mayor competitividad.

El acceso a estos beneficios del subrégimen requiere de una admisión formal por parte del Gobierno nacional. La Secretaría de Industria de la Nación (SIN) establece los requerimientos de los procesos productivos y aprueba los proyectos para la fabricación de los productos —que deben encuadrarse en los procesos productivos aprobados—.

En su conjunto, estas reglamentaciones dan lugar a un entramado normativo y administrativo engorroso que lleva a que, en los hechos, las empresas no suelen apartarse significativamente de los requisitos mínimos de los procesos aprobados. Las empresas no encuentran incentivos a ir más allá de lo estipulado por la regulación y concentran sus actividades de innovación en mejoras de eficiencia en los procesos productivos. Junto con el marco de incentivos fiscales imperantes, termina generando un corsé que no alienta la innovación de las empresas ni los esfuerzos de agregación de valor.

Estructura y funcionamiento del subrégimen industrial dentro del Régimen de Tierra del Fuego

La concepción original del régimen fueguino tuvo un objetivo explícito de incrementar de manera significativa la población radicada en la isla como parte de una estrategia geopolítica de defensa del territorio. La Ley 19.640 se propuso estimular la inmigración desde otras provincias del país. Para atraer población se promovió la generación de empleo a través del fomento a la radicación de nuevas empresas. Su correlato fue el aumento de la cantidad de trabajadores, al punto que la provincia es hoy la que tiene mayor proporción de empleo industrial por habitante y mayor participación del empleo industrial en el empleo asalariado privado en Argentina.

Dentro del subrégimen industrial, la electrónica es el sector que tiene mayor centralidad: con casi 8 de cada 10 de los empleos asociados al subrégimen, representa el 75% del VAB de las industrias promovidas. A su vez, el sector se concentra en la producción de tres productos principales (teléfonos celulares, televisores y equipos de aire acondicionado). Por su posición de mercado, Mirgor y Newsan son los dos grupos que se destacan dentro de las 30 empresas que componen el sector.

Estas empresas se insertan en cadenas globales de valor en las que fabricantes como Samsung, Motorola o LG ocupan un lugar predominante. Son ellos quienes diseñan y desarrollan los kits que sirven como insumo principal para las terminales fueguinas. El peculiar conjunto de incentivos económicos y el entramado de regulaciones que conforman el subrégimen industrial determinan no sólo esta particular modalidad de inserción de la electrónica de Tierra del Fuego en las cadenas globales de valor, sino también dos atributos centrales que se han mantenido desde sus orígenes: la dependencia de insumos importados y la relativamente baja agregación de valor a nivel local.

A pesar de la concepción original del Régimen (Ley 19.640) que propiciaba fomentar la agregación de valor en la isla, hoy en día la mayor parte de la producción de Tierra del Fuego corresponde a proyectos que sólo pueden acreditar origen por cumplir un proceso productivo aprobado.

Costo fiscal del subrégimen industrial

Uno de los aspectos en los que se centra la discusión pública sobre el Régimen de Tierra del Fuego es la renuncia fiscal derivada de los beneficios económicos que concede. En otras palabras, su “costo fiscal”. Las cifras oficiales calculan este costo a través del concepto de gasto tributario, es decir el monto de ingresos que el fisco deja de percibir al otorgar un tratamiento impositivo distinto del general, con el objeto de beneficiar o favorecer el desarrollo de determinadas actividades.

Una de las principales debilidades de este método de cálculo es su carácter mecánico, ya que no contempla el cambio de comportamiento de los principales agentes económicos involucrados ante modificaciones de los incentivos y, por su simplicidad, se contrapone con el objetivo de obtener un cálculo más preciso.

Para obtener una mejor estimación es necesario estimar el dinero que recauda el Estado en dos escenarios alternativos: uno en el que la política en cuestión está vigente y otro en el que no lo está, siendo el costo fiscal la diferencia de recaudación entre ambos escenarios. Esto es, no sólo estimar con mayor precisión el esfuerzo fiscal que se hace desde el Estado nacional en la promoción económica de Tierra del Fuego, sino también evaluar cómo este se vería modificado ante potenciales cambios en el paquete de incentivos fiscales.

En ausencia del dato real, la recaudación en el escenario contrafáctico sin subrégimen debe ser estimada. Con esta metodología, el costo fiscal para el Tesoro Nacional de todo el subrégimen industrial se estima en USD 1070 millones, 497 millones de dólares menor que el gasto tributario estimado por la Subsecretaría de Ingresos Públicos (SIP) de la Nación para todo el Régimen.

A pesar de que el Régimen de Tierra del Fuego logró sus objetivos geopolíticos de crecimiento poblacional, al cabo de medio siglo de sancionada la Ley de 1972 no se ha logrado desarrollar en la provincia más austral del país un conjunto de actividades productivas que sean económicamente sustentables en ausencia de los beneficios que se le conceden. En particular, el llamado “subrégimen industrial” —definido con posterioridad a la Ley 19.640— no sólo no ha logrado promover actividades sustentables, sino que al expandirse hacia nuevos productos —particularmente, los teléfonos celulares—, se aparta de los umbrales mínimos de valor agregado local que constituyen el espíritu original de la Ley 19.640. La ausencia de un progreso claro en el camino de la autosustentabilidad se contrapone con la presencia de un significativo costo fiscal (0,22% del PBI) para el sostenimiento económico de las actividades existentes.

Con base en el diagnóstico realizado, los dos documentos que completan esta serie plantean una propuesta de reformulación del subrégimen industrial (Documento 2) y un análisis de la viabilidad del proceso de transformación productiva (Documento 3). Se busca reformular el esquema de incentivos fiscales para alinearlos con la promoción de la innovación y la agregación de valor y construir una base productiva más competitiva y diversificada —y por ende menos dependiente de la asistencia pública—.